본문영역

덴마크의 재산세

과세표준평가체계와

최근 이슈1)

글 안지희 경제학 박사(한국부동산연구원 부연구위원)

1) 본 글은 한국부동산연구원의 연구보고서<한부연2019-13> ‘주요국의 재산세 과세표준 평가체계에 관한 연구’ 중에서 덴마크에 관한 내용을 발췌·수정하였다.

제 1절 머리말

1. 연구의 배경 및 목적

우리나라의 부동산 가격공시제도는 1989년 공시지가제도를 시작으로 30년이 지났다. 1989년 공시지가제도에 이어서 2004년 주택가격공시제도를 도입하였다. 그동안 공시제도의 체계 및 운영, 그리고 관련 법규에는 많은 변화와 함께 발전이 있어왔다. 최근 들어 부동산 가격이 오르면서 국민과 언론은 세 부담과 직결되는 공시가격에 관심을 두기 시작했고, 정부는 부동산 과세의 불형평성에 대한 원인을 공시가격과 공시제도에서 찾기 시작했다.

언론들은 공시가격에 대해 현실화율이 낮고 지역적 불균형뿐만 아니라 부동산 유형·용도 간의 불균형이 존재한다면서, 공시가격의 문제로 인해 과세 불형평성이 발생하고 있다고 지적하였다. 더구나 정부는 공시가격 현실화에 대한 정책발표와 함께 2019년 공시가격을 큰 폭으로 인상했고, 공시가격의 현실화율을 지속해서 높이겠다는 의지를 표명하였다. 그러면서 국민과 언론은 세 부담과 직결되는 공시가격의 인상에 대한 비판의 목소리가 커졌고, 공시제도에 대한 관심과 불신이 높아진 상황이다. 이에 정부/학계/관계 기관 등에서 부동산 가격공시제도의 체계와 운영전반에 대한 검토가 필요하다는 인식이 대두되었고, 이러한 문제인식은 자연스레 해외의 부동산 과세표준 평가제도에 관한 관심으로 이어졌다.

본 연구는 공시가격의 신뢰성과 과세의 형평성을 제고하기 위한 정책 마련에 도움을 주고자 덴마크의 부동산 과세제도의 운영체계와 과세표준 평가제도를 조사·검토하고자 한다.

2. 연구 범위 및 방법

부동산 관련 조세제도는 오랜 세월 동안 국가 고유의 역사적·사회적 환경으로부터 영향을 받아왔기 때문에 국가마다 조세제도의 체계, 개념 등이 다르게 형성되어 왔다. 그렇기에 해외의 제도를 일관되게 조사하거나 직접 비교하기는 쉽지 않다. 본고의 원보고서인 안지희(2019)에서는 덴마크, 캐나다, 미국, 호주, 일본, 독일, 영국 등의 7개 국가를 대상으로 부동산 과세제도의 운영체계에 관한 내용을 조사하였고, 덴마크와 캐나다의 과세표준의 평가체계에 대해 검토하였다. 국가마다 조사의 통일성을 갖추기 위해 조세 범위와 검토 대상(조사항목)을 다음과 같이 한정하여 조사하고자 노력하였고, 이에 본고에 담은 덴마크 사례에서도 정해진 조사항목들을 중점으로 자료를 탐색하였다.

부동산 관련 조세는 부동산의 매매(취득/양도), 보유, 개발 등의 행위에 따라 여러 가지 제도가 있으며, 과세권자에 따라 크게 국세와 지방세로 구분될 수 있다. 본 연구에서는 부동산 재산세(대부분 보유세)를 연구범위로 정하고, 국세와 지방세에 대해서는 따로 한정하지 않았다.

본고는 크게 세 부분으로 나누어 살펴보았다. 첫 번째는 덴마크 재산세의 과세제도 및 과세표준 평가제도의 운영체계와 관련된 검토이고, 두 번째는 과세표준의 평가체계에 관한 검토이며, 부분별 조사항목은 아래와 같다. 마지막으로 덴마크 과세평가에 관한 최근 동향/이슈를 탐색하였다.

① 개관: 정부/지방정부의 형태, 부동산업/건설산업의 규모, 부동산 관련 조세체계, 재산세 과세의 명칭, 과세대상의 부동산 범위

• 과세제도 운영체계: 감독기관, 과세주체 및 특징

• 과세 평가제도 운영체계: 평가주체, 평가인력의 신분(공무원/감정평가사 등), 외부위탁 여부, 이의신청 기관 및 절차

② 과세표준 평가체계(평가방법): 과세표준, 과세표준 평가 주기, 평가의 원칙 및 방식(감정평가 3방식 적용 여부 등), 가치결정 방식(표준-개별평가/전수평가 여부 및 방법), 대량평가시스템, 실거래가격 자료 사용, 평가결과 검증 여부

본 연구는 선행 연구, 관계기관/연구기관의 보고서, 기사/보도자료 등을 수집·검토하는 문헌연구를 통해 수행하였다. 연구의 특성상 수집정보의 신뢰성이 중요하므로 선행연구/자료의 인용과 출처를 명확히 표기하려고 노력하였다. 하지만 본고에서는 인용/출처를 직접 표시하지 않고 참고문헌 목록형태로 제시하였으니, 구체적 사항은 안지희(2019)를 참고하길 바란다.

제 2절 부동산 과세제도 및 평가제도 운영 현황

1. 개관

부동산 과세제도와 평가제도를 살펴보기에 앞서, 정부 또는 지방정부의 형태, 부동산업 및 건설산업의 규모, 그리고 부동산 관련 조세체계 등을 개괄적으로 정리하고, 재산세 과세의 명칭과 과세부동산의 범위를 살펴보았다.

덴마크의 공식명칭은 덴마크 왕국으로, 북유럽의 유틀란드(Jutland) 반도와 씰랜드(Zealand) 섬 등 443개의 부속 도서로 이루어져 있으며, 5개 주(Region: 레기온)와 98개 시·군(Kommune: 코무네)으로 구성되어 있다. 덴마크 정부체제는 중앙정부, 지방정부, 지방자치단체로 구성되어 있는데, 중앙정부, 5개 지방정부와 98개 지방자치단체(municipality)로 구성되어 있다.

GDP의 총부가가치를 기준으로 부동산업의 규모를 살펴보면, 부동산업과 건설업이 전산업에서 차지하는 비중은 2018년(2017년) 기준 16.4%(15.7%)로, 각각 10.6%(10.4%), 5.8%(5.3%)를 차지한다. 전산업에서 부동산업이 차지하는 비중은 우리나라(7.8%, 2017년)보다 높은 편이다(OECD 자료).

덴마크의 조세구조를 들여다보면 국세의 비중은 60% 후반에서 70% 초반을, 지방세는 20% 후반에서 30% 초반을 꾸준히 유지하고 있다. 소득과세가 60% 초반대로 압도적으로 높은 비중을 차지하고 있으며, 소비과세가 31.9%로 그 뒤를 잇고 있다. 재산과세(4.0%) 및 그 외 기타과세(2.7%)는 모두 합쳐 10%가 되지 않을 정도로 적은 비중을 차지하고 있다(2010년 기준).

덴마크가 부동산에 부과하는 세금은 부과주체에 따라 중앙정부에서 징수하는 국세 성격의 부동산가치세 및 등록세, 지방세 성격의 토지세 및 서비스세로 나눌 수 있다. 보유과세로는 모든 토지를 대상으로 과세하는 토지세(Grundskyld), 사업용 부동산(business property)과 공공기관이 사용하는 부동산(public property)을 대상으로 과세하는 서비스세(Daekningsafgift), 그리고 소유주가 거주하고(owner-occupied) 있는 주택 및 별장을 대상으로 과세하는 부동산가치세(Ejendomsvaerdskat, 혹은 자가거주세)가 있다. 한편, 등록세는 부동산의 취득과세이다. 덴마크의 부동산 세제는 토지세를 통해 토지를 중심으로 과세하고, 서비스세와 부동산가치세를 통해 사업용과 주거용 부동산에 대해 보완하여 과세하는 구조이다.

- <표1> 덴마크 부동산 세제의 국세·지방세 구성

-

<표1> 덴마크 부동산 세제의 국세·지방세 구성 국세 지방세 부동산가치세(Ejendomsvaerdskat) 토지세(Grundskyld) 등록세(Tinglysningsafgiftsloven) 서비스세(Daekningsafgift)

현재의 부동산 보유세제를 형성하기까지 여러 번의 세제개편이 이루어졌으며, <표 2>와 같은 주요 과정을 거쳤다. 덴마크 조세체계의 기틀을 마련했다고 할 수 있는 1903년의 세제개혁 당시, 기존에 존재하던 다수의 부동산 세제들은 부동산의 시장가치에 기초하여 과세하는 단일한 ‘재산세’로 모두 통합되었다. 1926년 ‘토지세’가 도입되면서 재산세는 건물의 가치를 기준으로 과세하는 ‘건물세’로 바뀌었고, 토지는 건물보다 과중하게 과세되었다. 1961년에는 업무용 건물로 인해 지방정부에 발생하는 비용을 변제하기 위한 서‘ 비스세’가 도입되었으며, 1986년에는 건물세가 폐지되었다. 2000년에는 기존의 소유주가 사용하는 주택 및 별장의 ‘귀속임대료(imputed rent)에 대한 소득세’를 대체한 ‘부동산가치세’가 도입되었다. 자가거주세로도 불리며, 종전의 ‘귀속임대료에 대한 소득세’는 몇 번의 세제개편 과정을 거치면서 여타의 소득세와 구분되었고, 2000년에 부동산가치세로 대체되면서 진정한 재산세 세목의 역할을 담당하게 되었다.

- <표2> 덴마크의 보유과세 개편 연혁

-

<표2> 덴마크의 보유과세 개편 연혁 개편 시기 주요 개편 내용 1903년 세제개혁 기존에 존재하던 다수의 부동산 세제들은 부동산의 시장가치에 기초하여 과세하는 단일한 재산세로 모두 통합하여 덴마크 조세체계의 기틀 마련 1926년 ‘토지세(Grundskyld)’가 도입되면서 재산세는 건물의 가치를 기준으로 과세하는 ‘건물세’로 바뀌었고, 토지는 건물보다 과중하게 과세됨 1961년 업무용 건물로 인해 지방정부에 발생하는 비용을 변제하기 위해 ‘서비스세(Daekningsafgift)’ 도입 1958년/1986년 건물세분 개정(1958년) / 건물세 폐지(1986년) 2000년 기존의 소유주가 사용하는 주택 및 별장의 ‘귀속 임대료(imputed rent)에 대한 소득세’를 대체한 ‘부동산가치세(EjendomsvaerDskat)’가 도입

1926년에 도입된 토지세의 과세대상은 건물의 용도와 상관없이 존재하는 ‘모든 토지’ 이다. 그리고 2000년에 도입된 부동산가치세의 과세대상은 소유자가 사용하고 있는 주택 및 별장이다. 1961년 도입된 서비스세의 과세대상은 사업용·행정용·제조업용으로 사용되는 건물이다. 사업용 부동산(business property)의 경우 건물(토지분은 제외)에 세금을 부과하고, 공공기관이 소유하고 있는 부동산(public property)의 경우 건물과 토지를 과세대상으로 한다. 공공기관의 부동산에는 토지세가 부과되지 않는 대신, 각 지방자치단체가 건물분 서비스세 이외에도 토지분 서비스세를 따로 부과한다.

다음은 부동산 과세제도 및 평가제도 운영 현황에 대해 조사하였다. 구체적으로 세목별 부동산 과세제도 운영체계(감독기관, 과세주체 및 특징), 그리고 과세표준 평가제도의 운영체계(평가주체 및 평가인력 신분, 외부위탁 여부, 이의신청)에 대한 내용을 검토하였다.

2. 과세제도 운영체계

덴마크는 재산세를 부과하고 징수하는 주체와 감독하는 주체를 따로 두고 있다. 우선 토지세, 부동산가치세, 그리 고 서비스세의 과세제도를 감독하는 역할은 덴마크 조세부(Skatteministeriet; The Danish Ministry of Taxation)에서 담당한다. 과세의 주체를 살펴보면, 토지세와 서비스세의 경우 지방자치단체에서 과세를 부과·징수하고 세율은 각 지방자치단체 의회가 매년 자율적으로 결정한다. 세제개편 이전에는 광역자치단체(county)와 지방자치단체(municipality)가 공동으로 과세하는 구조였으나, 2007년 세제개편 이후 지방자치단체에서만 과세하는 구조로 변경되었다. 부동산가치세의 경우 중앙정부가 단순히 징수하는 역할만을 담당하며, 모든 세수입은 지방정부에 그대로 재배분된다.

3. 과세표준 평가제도 운영체계

재산세 과세대상인 부동산을 평가하는 주체와 평가인력의 신분(전문자격사, 공무원 등), 그리고 감정평가의 외부위탁 여부 및 이의신청 절차에 대해 알아보았다. 과세대상을 평가하는 주체는 두 기관으로, 세목에 따라 다르다. 토지세와 부동산가치세를 과세하기 위한 평가업무는 기존에 덴마크 조세부(Skatteministeriet) 산하 국세청(Skatteforvaltningen; SKAT, Danish Customs and Tax Administration)2)에서 담당하였으나, 현재 조세부 산하 재산과세평가국(Vurderingsstyrelsen; Property Assessment Agency)이 담당한다. 재산과세평가국은 덴마크 내 170만 채의 자가소유 주택과 그 밖의 50만개 재산의 공적 과세평가에 대한 책임을 맡고 있다. 현재 로즈킬드(Roskilde), 마리보(Maribo), 하더슬레프(Haderslev), 헤닝(Herning), 알보르(Aalborg)에 기반을 두고 약 630명의 직원을 보유하고 있다.

한편, 조세부(재산과세평가국)는 224개의 평가위원회(Valuation Committee)를 두고 있으며, 한 명의 위원장과 2명의 위원으로 구성된다. 위원회의 모든 구성원은 지자체의 추천과 지원을 바탕으로 조세부(Taxation) 장관이 임명한다. 재산과세평가국에 의해 통제받고, 보수가 지급된다. 구성원들은 임시직이며, 선임을 위한 필수 자격사항이 없고, 일주간의 교육과정을 받아야 한다. 평가위원의 자격요건에 대해서는 특별히 정한 바가 없지만, 법학 또는 경제학 분야의 학위를 가진 사람들로 구성된 경우가 많다. 각 평가위원회는 ‘평가권역(Valuation Circle)’이라는 평가적 영역을 담당한다. 이 평가권역은 1∼3개의 지자체를 포함할 수도 있고, 반대로 한 지자체의 일부만 포함할 수도 있다. 평가권역에 포함된 지자체는 위원회에 실무적 보조를 지원한다. 지자체의 직원은 평가에 필요한 자료를 준비하고 부동산 가치에 대한 조언을 줄 수 있다. 하지만 부동산 가치에 대한 최종적인 결정은 평가위원회가 한다. 모든 평가 및 기초자료에 대한 입증책임도 위원회에 있다.

다음으로 서비스세를 과세하기 위한 평가업무는 재산세청(Property Tax Office)이 수행한다. 사업용 건물과 공공기관용 건물의 과세표준은 자산가치에서 토지가치를 뺀 건물가치이고, 공공기관용 토지의 과세표준은 토지세에서 평가된 토지가치이다. 지방자치단체는 토지 및 건축물의 사용제한과 임대료 등 각종 정보를 중앙정부에 제공한다. 각 지방자치단체는 징세업무를 담당하고, 평가원(Valuation Board)의 조력자 역할을 수행하는 재산세청(Property Tax Office)을 설치·운영한다. 한편, 토지세, 부동산가치세, 서비스세의 과세표준을 평가하는 인력은 모두 과세담당 공무원이다. 재산과세평가국이나 재산세청에서는 과세평가 업무를 외부기관이나 전문가에게 위탁하지 않는다.

토지세, 부동산가치세, 그리고 서비스세에 대하여 과세평가 결과에 대한 불복은 평가위원회(Valuation Committee)의 위원장들로 구성된 감독원(Supervisory Board)에 상정한다. 그러나 감독원의 결정에 만족하지 않을 경우 국립조세재판소(National Tax Tribunal)에 항소할 수 있다. 이때 덴마크 조세부 산하의 조세항소국(Skatteankestyrelsen; Tax Appeals Agency)에서 재산 과세평가와 관련된 항소 결정에 대한 근거를 제공하며, 만약 항소가 받아들여지면 이에 관한 결정은 국립조세재판소에서 수행한다. 국립조세재판소의 결정에 불복할 경우, 국립조세청(National Tax Board)에 이의신청할 수 있다. 국립조세청은 정당과 주요 기관들로부터 지명된 대표들로 구성되어 있으며, 평가에 대한 지침 제공 임무를 수행한다.

2) 종전의 덴마크 국세청은 ‘Central Customs and Tax Administration(CCTA)’로 불렸다.

제 3절 부동산 과세표준 평가체계

다음으로 덴마크의 재산세 과세표준에 대한 평가체계에 대해 알아본다. 과세표준, 평가 주기, 평가 방식(평가원칙 및 감정평가 3방식 적용 여부), 가격결정 방식(표준-개별평가/전수평가/전수산정), 대량평가시스템, 실거래가격 자료 사용, 평가결과 감독 여부 등을 중점으로 살펴보았다.

1. 과세표준

토지세를 부과하는 기준은 토지가치(land value)이다. 토지가치는 건물을 제외한 토지만의 시장가치를 말하며, 지대가 아닌 지가로 평가한다. 단, 공공기관이 소유한 부동산인 경우 토지분에 대한 세금을 토지세 형태로 부과하지 않고 서비스세 명목으로 부과한다.

부동산가치세의 과세표준은 자산가치(capital value) 평가액이며, 토지와 건물 일체의 시장가치를 의미한다. 부동산 가치세 및 기타 부동산 관련 세금을 부과하는 기준이 된다. 이때 자산가치는 ⅰ) 해당연도의 자산가치, ⅱ) 2002년 1월 1일의 자산가치, ⅲ) 2001년 1월 1일의 자산가치에 5%를 더한 값 등의 세 가지 평가액 중에서 가장 낮은 값이 사용되는데, 이는 개인 납세액의 급격한 상승을 방지하기 위한 조치이다.

서비스세는 사업용 부동산 및 공공기관 소유 부동산 등의 비주거용 부동산을 과세대상으로 하며, 과세표준은 토지 가치를 제외한 건물가치(자산가치에서 토지가치를 뺀 가치)의 평가액이다. 단, 공공기관 부동산인 경우 토지와 건물의 가치가 과세표준이 된다(대신, 공공기관의 토지는 토지세를 부과하지 않는다).

2. 과세표준 평가 주기

2003년부터 부동산 가치의 재평가는 2년을 주기로 이루어지는데, 홀수 연도에는 자가거주 부동산에 대해, 짝수 연도에는 사업용 부동산을 포함한 자가거주 이외의 부동산(농업용 등)에 대해 각각 실시한다.

처음부터 2년 주기 재평가를 수행했던 것이 아니고, 과세제도의 변화 속에서 몇 번의 평가 주기 변경과정을 거쳤다. 1903년 세제개혁 이후 모든 부동산에 대해 4년마다 재평가가 이루어졌었다. 소유자는 평가 결과에 대해 언제든 재평가를 요청할 수 있었다. 1981년에 연간 업데이트 전산시스템이 도입되었다. 재평가 사이의 3개 연도에 대해 부동산 가격의 추세를 반영한 업데이트 요소(updating factors)를 평가가격에 반영하였다. 이 업데이트 요소는 지리적 지역 및 부동산 유형에 따라 각각 다르게 산정되었다. 하지만 해당 3년의 기간 동안 매년 간이 산정된 부동산 가치에 대해서는 이의신청(appeal)을 할 수 없었다.

그러다가 1998년 이후 5개년 동안 모든 부동산에 대해 매년 재평가를 수행했었으나, 2003년부터 2년을 주기로 재평가하는 방식으로 변경하였다. 이때 재평가 대상이 아닌 부동산 유형의 경우 업데이트 요소를 이용하여 간이 산정한다.

- <표3> 덴마크의 평가 주기

-

Müller(2005) 및 R ödle&Partner 보도자료(2018년 12월 5일)<표3> 덴마크의 평가 주기 연도 기간 1903 ~ 1980 4년마다 수행 1981 ~ 1997 4년마다 수행 (나머지 연도에는 물가연동방식(indexation)) 1998 ~ 2002 매년 수행 2003 ~ 현재 2년마다 수행 (나머지 연도에는 물가연동방식)

한해는 주택 평가, 다음 한해는 상업용 및 농업용 부동산 평가

3. 평가의 기본 원칙 및 감정평가 3방식 접근법

덴마크에서 부동산 가치평가는 '완전 시장가치(full market value)'를 기준으로 평가하는 기본 원칙에 바탕을 둔다. 그 가치는 '합리적인 구매자(reasonable buyer)'가 평가 시점에서 해당 부동산에 대해 지불하고자 하는 평균 가격을 말한다. 즉, 평가시점의 시장가치를 기준으로 이루어진다.

토지가치 및 부동산 가치의 평가는 해당 토지의 실제 사용이 아닌 모든 공공목적의 규제들이 고려된 상태에서의, 토지의 최유효이용(the best possible economic use)에 기초한다. 공공목적의 규제(도시계획에 따른 규제, 건물이나 자연의 보존, 임대료 제한(rent control) 등)과 함께 주거지역에 대한 규제(일반 지역권(easement) 등)도 고려한다. 하지만 각 부동산의 개별적 규정은 고려되지 않으며, 이는 비정상적인 임대계약이나 모기지 조건 등은 가치평가에 반영하지 않음을 의미한다. 토지가치는 건물이나 기타 건축시설이 없는 토지의 완전가치이며, 배수, 하수도 또는 도로와 같은 부지개선 등이 포함된다. 자산가치는 토지와 건물의 가치를 포함한 자산의 완전 시장가치이며, 기계류, 가구 및 가축 등을 포함하지 않는다.

덴마크는 감정평가 3방식 접근법을 부동산 가치평가에 사용하고 있고, 매매접근법(sales approach, 거래사례비교법)을 선호한다. 이 접근법은 공개시장에서 충분한 거래가 이루어진 유형의 부동산에 사용되며, 주로 단독주택, 다가구 주택, 콘도미니엄, 그리고 별장 등이 해당한다. 소득 접근법(income approach, 수익환원법)은 거래가 빈번하지 않은 임대 부동산에 사용되며, 비용접근법(cost approach, 원가법)은 나머지 유형의 부동산에 사용된다.

4. 가치결정 방식: 표준-개별방식

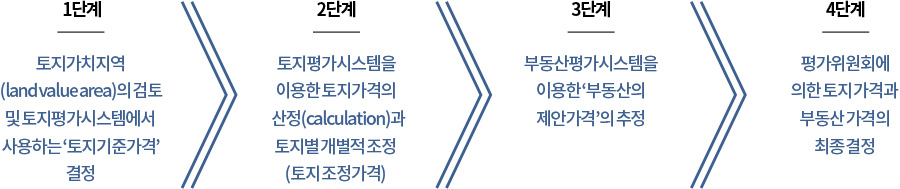

1) 토지가치 산정제 2절에서 설명한 평가위원회(Valuation Committee)에 의해 작성된 가격(reported prices)은 토지가치를 산정할 때 기초자료로 사용한다. 이 ‘작성된 가격’은 우리나라 공시지가의 표준지 단가와 유사하게 인접(유사)지역 내의 토지용도가 같은 토지에 대하여 해당 토지가격을 산정할 때 기준 단가로 사용된다. 본 연구에서는 설명의 편의를 위하여 평가위원회에 의해 작성된 가격을 토‘ 지기준가격’이라고 부르기로 한다.

하지만 우리나라의 표준지 평가가격과 덴마크의 일명 토지기준가격에는 다음과 같은 차이점이 있다. 우리나라의 표준지는 실제 존재하는 필지로, 가격공시 대상 필지들의 모집단에서 표본설계에 의해 지정된 토지이다. 이와 같이 실존하는 표준지의 공시지가는 감정평가사가 감정평가한 금액이다. 하지만 덴마크의 토‘ 지기준가격’은 특정 실존 필지의 가격이 아닌 특정 권역·지역의 토지용도별 평균적인 토지의 가격을 의미한다고 볼 수 있다. 이 토지기준가격은 실거래가격 등의 자료를 바탕으로 평가위원회에 의해 평균적인 가격으로 추정·결정되는 것이다.

과세표준의 가치평가가 적정성과 균형성을 갖추기 위해서는 그 가치산정의 기초가 되는 토지기준가격이 정확해야하고, 해당 권역의 토지를 대표해야 한다. 토지기준가격의 정확성과 대표성을 높이기 위한 핵심은 부동산가격형성 유사구역(유사가격권)을 잘 구획하는 것이다. 덴마크에서 토지기준가격를 산정하는 단위가 되는 것이 ‘토지가치지역(land value area)’이며, 우리나라의 유사가격권 개념을 가진다.

우선 평가위원회는 위원회마다 하나의 ‘평가권역(valuation circle)’을 담당하며, 평가권역에 해당하는 부동산 가치를 평가한다. 이 평가권역은 법적으로 허가된 토지용도(이하 법‘ 적 토지용도’로 칭함)에 따라 여러 개의 토‘ 지가치지역’으로 나누어져 있다. 그리고 담당 평가위원회가 토지가치지역마다 하나의 토지기준가격을 추정한다. 즉, 토지가치지역은 토지기준가치를 산정·작성하는 단위를 의미한다. 이 기준가격은 건물이 없는 상태의 토지(vacant land)를 가정한 가치이며, 실거래가격의 분석자료를 참고하여 결정한다.

2) 건물가치 산정부동산 건물분 가치(부동산 가격에서 토지가격을 제외한 가치)는 다중회귀모형을 이용하여 건물 단위면적당 가격을 산출하지만, 근본적으로 기초주택 접근법(base home approach)을 사용하고 있다. 이 접근법은 우리나라의 주택공시제도의 ‘표준주택(standard house)’과 유사한, 가격산정에 기준이 되는 주택(이하 ‘표준적 주택’)이 정의되어 있음을 의미한다. 우선 표준적 주택의 가격을 정하고, 이 표준적 주택의 단가를 바탕으로 나머지 주택(이하 ‘개별적 주택’)의 가치를 산정한다. 이때 표준적 주택과 개별적 주택의 특성항목(요소)의 차이를 반영하기 위해 표준적 주택의 단가에서 가감하는 방식으로 개별적 주택의 건물 가치를 추정한다.

5. 대량평가시스템

덴마크의 과세표준 평가시스템은 체계적이며 전산화된 시스템이 잘 구축되어 있다. 또한 대량평가방식이 선진적이라고 알려져 있다. 오래전부터 과세를 위한 부동산가치 평가는 토지평가시스템 및 부동산평가시스템을 이용하여 대량평가방식으로 수행되어 왔다.

부동산을 2년마다 재평가할 때 세 가지 사항을 결정한다. 토지가치(Land Value), 부동산 가치(Property Value), 그리고 가치평가의 결정요인인 부동산 용도코드(Property Use Codes) 등이 있다. 부동산 용도코드는 부동산의 용도를 나타내는데, 앞서 설명한 ‘법적 토지용도’와 같은 개념이다. 이 용도코드는 당해 부동산의 시장가치를 평가하는 기준이 되기 때문에 부동산에 용도코드를 지정하는 것은 평가 과정에서 매우 중요하다. 용도코드는 40여 가지로 분류되어 있고, 전산화된 평가(대량평가)에 적용되어 부동산 가치를 평가하는 방법을 결정한다. 그리고 용도코드는 실거래가격에 대한 통계를 활용할 때도 적용된다. 일부 부동산의 경우 실제 사용하는 용도와 부동산 용도코드가 다를 수 있으나, 부동산의 과세표준액은 부동산 용도코드, 즉 허가된 용도코드를 기준으로 산정한다. 이 용도코드는 토지대장(Cadastre)의 농지 등록 내용과 건물·거주등록부(Building and Dwelling Register)의 건물 용도코드와 독립적이다. 여기서 건물 용도코드는 해당 건물의 실제 사용을 바탕으로 상세내역을 기록한 것이다.

덴마크는 과세와 과세표준 평가에 대해 1960∼1980년 동안 컴퓨터 등록부(register)를 구축하였다. 등록부에는 토지 및 건물에 대한 상세정보(description, 표기 내용 : 소재·지번·지목·면적·경계·좌표 등), 매매가격, 평가 결과 및 납세자의 신분 등을 포함하고 있다. 그 후 1981년에는 토지평가시스템(Grundværdisystemet)과 부동산평가시스템(Forslagssystemet)을 구축하였다. 두 평가시스템은 본질적으로 다르며, 다른 방식으로 평가위원회를 지원해왔다.

1) 토지평가시스템(Grundværdisystemet, Land value system)토지평가시스템은 모든 부동산의 가치추정에 사용된다. 토지평가시스템은 평가위원회에 의해 작성된 가격인 ‘토지기준가격’에 기초하여 토지가치를 산정한다. 이 시스템은 기본적으로 평가위원회가 방대한 양의 정보를 처리하고 계산하는 업무를 도와주는 역할을 한다.

이 시스템은 해당 필지의 토지기준가격과 업데이트 요소(updating factors), 그리고 법적 토지용도에 근거하여 토지가치를 산정한다. 법적 토지용도에 관한 정보는 계획등록부(Planning Register)에서 토지평가시스템으로 정보가 공유된다. 한편 Müller(2005)는 실거래가격(sale price)에 수요(선호)에 의한 지역적 차이가 잘 반영되어 있다면 거래가격의 차이가 있는 지역 간에는 서로 다른 토지기준가격을 적용해야 한다고 명시하고 있다. 이를 통해서 재확인할 수 있는 점은 ‘토지기준가격’은 우리나라의 표준지 공시지가의 역할을 한다는 것이다. 또한 토지용도의 유형과 지역(위치)에 따라 유사가격권을 구분하여 해당 권역의 토지기준가격을 산정하고 있음을 유추해 볼 수 있다. 그리고 토지기준가격 결정 시 실거래가격을 참고하고 있음을 알 수 있다.

토지기준단가의 작성단위인 ‘토지가치지역’ 내에서도 부동산의 토지가치는 네 가지 유형에 따라 서로 다른 토지가치모형이 적용된다. 부동산의 네 가지 유형에 따라 토지 시장이 다르게 움직인다는 관찰(observation)적 판단하에 토지가치모형을 구분하였으며, 그 유형은 ① 산업용/공공용 부동산 모형(Industrial/public use model), ② 단독주택 모형(One family house model), ③ 공동주택(Block of flats model)/상업용 부동산 모형, ④ 농지 모형(Agricultural model) 등으로 나눈다.

① 산업용/공공용 부동산 모형산업용/공공용 부동산의 토지의 경우 간단한 모형을 사용한다. 각 대지(plot)의 토지가치는 토지의 면적과 토지기준가격(/㎡)을 곱하여 구한다. 여기서 토지기준가격은 ㎡당 가격을 말한다.

② 단독주택 모형

② 단독주택 모형

단독주택, 다가구 주택(two or three family house) 혹은 별장의 토지시장은 산업용/공공용 부동산의 토지시장과 다르게 형성되기 때문에 토지가격모형이 다르다. 단독주택 등의 토지가치를 산정할 때 해당 대지에 일반적인 크기의 주택을 지을 수 있는지가 중요한 요소 중 하나가 된다. 단순히 대지 면적에 비례하도록 토지가격을 산정하면 주택 면적보다 대지가 매우 넓은 경우 토지가치에 비해 과대 산정될 것이고, 작은 대지의 경우 과소 산정될 것이다. 따라서 산업용 모형과 같은 단순한 모형은 사용될 수 없고 좀 더 복잡한 모형이 사용된다.

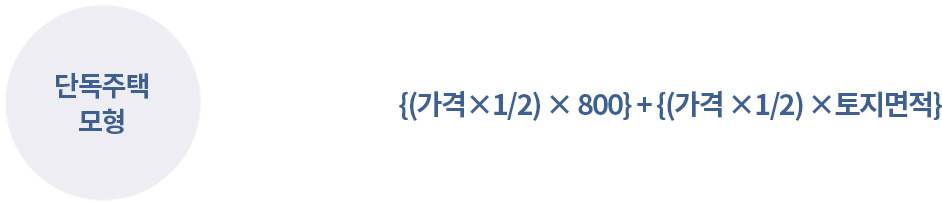

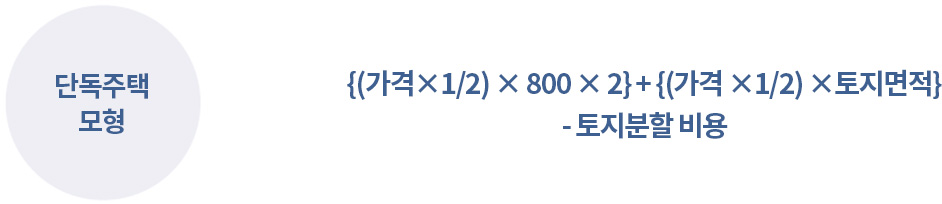

덴마크의 분석에 의하면, 표준 크기(대개 800㎡)의 대지의 경우 토지가치의 1/2은 면적 크기와 무관하고, 토지가치의 1/2은 면적에 비례한다. 여기서 면적 크기에 무관한 토지의 가치를 ‘건축물 권리의 가치(the value of the building right; byggeretsvaerdien)’라 한다. 두 개의 필지로 분할할 수 있을 정도로 넓은 대지인 경우 건축물 권리의 가치는 두 배가 될 것이다. 이와 같은 논리를 받아들여 단독주택 모형은 아래와 같이 설계되었다. ‘토지기준가격’은 표준 크기(대개 800㎡)인 대지의 ㎡당 가치를 말한다.

- •단독주택 모형(대지분할 불가능한 크기의 대지일 경우)

- •단독주택 모형(두 개의 필지로 대지분할 가능한 넓은 대지일 경우)

일반적인 규모의 주택을 지을 수 없을 정도로 대지가 작다면 산정된 토지가치를 낮출 수 있다. 이때 작은 대지란 주택의 경우 75㎡보다 작은 대지를, 여름별장의 경우 35㎡보다 작은 대지를 말한다.

③ 공동주택/상업용 부동산 모형공동주택 또는 상업용 부동산의 토지의 경우 토지가치를 결정하는 중요 요소는 ‘건축물/토지’ 면적 비율이다. 토지기준가격은 바닥 면적(permitted floor area)의 ㎡당 토지가치이다.

④ 농지 모형

④ 농지 모형

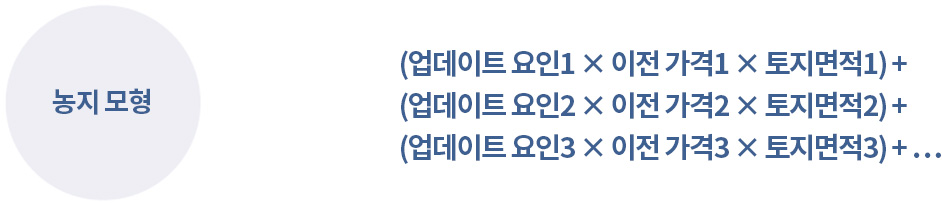

농지의 경우 각 농장에 따라 토질(토지의 상태)이 다른 토지들이 혼재되어 있을 수 있다. 이 경우 토질을 고려한 토지단가(가격/hectare)를 각 토질의 토지면적에 곱하여 토지가치를 산정한다.

토지평가시스템에서는 하나 또는 몇몇 업데이트 요소들이 작성되고, 새로운 토지단가는 이전 평가에서 적용하였던 가격에 업데이트 요소를 적용하여 산정된다.

2) 부동산평가시스템(Forslagssystemet, Property value system)

2) 부동산평가시스템(Forslagssystemet, Property value system)

부동산평가시스템은 미국의 대량평가(computer assisted mass appraisal) 시스템과 유사하다. 부동산 매매가격을 이용한 통계적 분석을 기반으로 부동산 가치를 추정한다. 이 시스템에서 부동산가치세(property value tax)의 대상인 주택(단독주택, 다가구 주택, 공동주택)과 별장, 그리고 농장의 주거용 건물 등의 가치를 산정한다. 부동산평가시스템의 이름인 ‘Forslagssystemet’은 덴마크어로 ‘제안시스템(proposal system)’을 의미한다. 이는 시스템에 의해 산출된 가치는 최종 가치가 아니며, 시스템은 평가위원회를 도와주는 도구임을 강조하기 위하여 붙여진 이름이다.

부동산평가시스템을 이용하여 부동산 가치(토지+건물)를 산정하는 과정은 다음의 [그림 1]과 같이 요약될 수 있다. 가장 먼저 눈에 들어오는 과정은 부동산평가시스템에서 토지평가시스템에 의한 ‘토지가치’를 사용하는 부분이다. 토지평가시스템의 토지가치는 토지세를 위한 과세평가뿐만 아니라 모든 부동산의 가치평가에서 활용되고 있다.

- [그림1] 덴마크의 부동산의 가치평가 과정

건물가치는 부동산 거래가격에서 토지가치(토지평가시스템의 토지 조정가격)를 제거한 가격으로 간주한다. 건물가치 추정에는 해당 차액을 이용하여 모형을 추정하고, 건물·거주등록부에 기록된 건물의 상세정보를 이용한다. 건물의 가치모형은 다중회귀분석(multiple linear regression analysis)을 이용하며, 단위(㎡) 면적당 건물가치를 추정한다. 건물(주택)의 층에 따라 단위면적당 가격이 다르다. 예를 들어, 지하층은 1층의 단가보다 가치가 낮다. 그러므로 층별 가중치를 적용하여 ‘가중 연면적(total weighed floor area)’을 산출하고, 해당 주택의 최종 건물단가에 가중 연면적을 곱하여 건물가치를 산정한다.

앞에서 언급했듯이 특정 주택의 건물가치를 평가할 때에 그와 유사한 표준적 주택의 단가를 이용한다. 부동산평가시스템은 표준적 주택과 특정 주택 간의 특성항목(요소)별 차이를 반영하여 표준적 주택의 단가에서 가감한 가액을 특정 주택의 건물가치로 한다. 부동산평가시스템의 제안가격에 포함된 건물의 추정단가는 건물의 위치적 요소를 반영한 가치를 말한다.3) 따라서 표준적 주택과의 특성 비교를 통해 일차적으로 산출한 건물의 가치(general property value)는 평가위원회가 결정한 위치적 요소를 이용하여 추가 조정된다. 조정된 건물가치를 ‘지역조정가치(Local property value)’로 부른다. 구체적으로, 평가위원회가 보정이 필요하다고 판단되는 보정지역(correction area)을 선정한다. 그리고 보정지역에 소재하는 부동산의 건물에는 위치적 요소를 반영한다. 보정지역의 단위는 ‘토지가치지역’이며, 평가권역마다 약 5∼6개의 보정지역이 있다.

토지평가시스템과 마찬가지로 부동산평가시스템은 주택 유형에 따라 가치모형이 다르다. 일반적으로 다음과 같이 주택 유형을 구분하고 각각의 모형에 따라 부동산을 평가한다. 주택 유형별 가치모형은 모든 지역에서 동일하다. 다만 지역조정가치(local property value)는 지역과 보정지역에 따라 다를 수 있다. 그리고 2001년부터 가중 연면적 산출에 적용되는 층별 가중치는 지역에 따라 다르게 적용하기 시작했다.4)

3) Muller(2005)는 건물가치에 위치적 요소를 반영하는 이유에 대해 다음과 같이 설명한다. 건물가치는 토지가치가 위치에 따라 달라지는 것과 마찬가지로 건물의 위치에 따라 달라진다. 건물이 빈번하게 재건축되는 나라에서는 이러한 현상이 없을 테지만, 덴마크에서는 건물이 100~200년 정도 유지되며 인기지역에는 비어있는 토지가 없다. 따라서 인기지역의 경우 높은 토지가치뿐만 아니라 높은 건물가치에서 위치요소는 높은 가격의 원인이 된다.

4) 이와 같은 건물의 층별 가중치를 지역에 따라 다르게 적용하는 이유에 대해 예를 들어 설명하면, 농촌보다는 도시지역에서 보조적 공간(다락방, 지하실 등)이 중요할 수 있기 때문에 지역에 따라 층별 가치(가중치)를 다르게 적용한다.

•단독주택 모형

•테라스가 있는 단독주택 모형

•다가구주택(2-3 family house) 모형

•별장 모형

•공동주택(freehold flats in blocks) 모형

•그 밖의 공동주택 모형

•농장 내 주택 모형

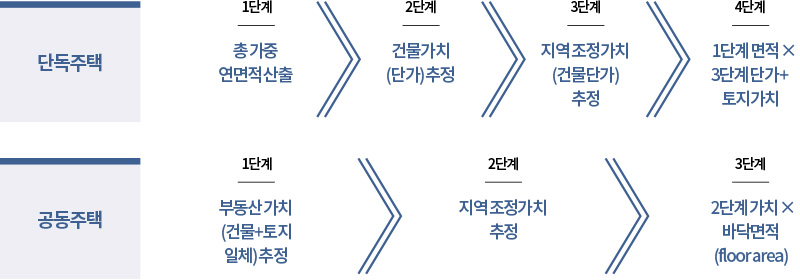

주택 가치모형은 크게 공동주택과 그 외 주택(단독주택 등)으로 구분될 수 있다. 공동주택의 경우 토지가치를 부동산 가치 추정이나 통계분석에 적용하지 않는데, 이는 층별 부동산 가치를 토지와 구분하지 않고 직접적으로 추정하기 때문이다. 다음의 [그림 2]와 같이 단독주택과 같은 일반주택은 4단계의 가치산정과정을 거치는 반면, 공동주택은 3단계의 과정을 거쳐 부동산 가치를 산정한다. 단독주택과 공동주택의 가치모형에 관한 예시는 <부록 1>과 <부록 2>에 담았다. 각 주택유형별로 가치산정 과정, 특히 가치산정에 반영되는 건물의 특성항목과 항목별 단가의 가감과정을 자세히 보여준다.

- [그림2] 부동산평가시스템의 가치모형

부동산평가시스템에 의해 산정된 ‘제안가치’는 평가위원회에 의해 부동산 물건별로 검토가 이루어진다. 평가위원회가 판단한 부동산의 시장가치(market value)와 제안가치가 크게 다를 경우 평가위원회는 제안가치를 수정해야 한다.

이때 그들은 부동산 가치를 변경하는 이유에 대해 정해진 상세 코드에 맞춰 보고서를 작성해야 한다. 대략 100여 가지의 코드를 체크해야 한다. 부동산 가치의 변경은 다음 재평가로 이월되어 실행된다. 예를 들어 유지보수 상태가 좋지 않아 부동산 가치가 15% 감소하면 다음 재평가에서도 부동산 가치는 15% 감소한다. 해당 주택에 대한 상세 코드에는 가치감소의 원인으로 유지보수의 상태가 체크되어 있을 것이고, 평가위원회는 건물의 유지보수가 아직 엉망인지, 가치감소의 원인으로 여전히 작용하는지를 결정한다.

덴마크는 낙농업 선진국답게 앞서 설명한 토지가치 평가 및 주택 등의 부동산 가치 평가와 별개로 농지에 대한 평가기준과 방법을 갖추고 있으며, 평가법(law of valuation)의 ‘농장 규칙(bondegaardsreglen)’에 따라 농지를 평가하고 있다.5)

6. 과세표준 평가에 대한 감독

감독이사회(supervisory board)는 평가과정과 결과를 감독한다. 총 27개의 감독이사회를 두고 있으며, 멤버는 평가위원회의 위원장으로 구성된다. 조세부(재산과세평가국)의 지역사무소에서 감독이사회의 업무를 지원해 준다. 지역사무소는 평가위원회의 결정에 대하여 변경을 요청할 수 있고, 조세부(재산과세평가국장)는 평가위원회의 결정을 변경할 수 있다.

국립조세재판소(National Tax Tribunal)와 조세부(재산과세평가국)는 지방의 평가위원회의 활동을 감독하고 평가의 정확성과 형평성을 보장한다.

5) 농지 평가에 대한 자세한 사항은 Müller(2005: 21∼23)을 살펴보길 바란다.

제 4절 과세평가의 최근 동향 및 이슈

1. 덴마크 국세청의 과세평가에 대한 감사원 지적

덴마크의 과세평가를 오랜 기간 맡아왔던 국세청(SKAT)을 향하여 덴마크 감사원은 과세대상 부동산의 가치평가 결과에 대한 신뢰성에 문제를 제기하였다. 감사원의 보고서인 Rigsrevisionen(2013)와 The Copenhagen Post에 따르면 다음과 같다.

덴마크 국세청(SKAT)은 2003년부터 지방의회로부터 부동산 과세평가 업무를 이양받아 수행하여 왔다. 업무 수행과정에서 공시대상 부동산의 수가 크게 늘면서, 외부로부터 평가의 정확성을 담보할 수 있는 대책 마련이 필요하다는 지적을 받았으나 별다른 조치를 마련하지 않고 조직을 운영해 왔다. 2013년 감사원은 국세청이 과세대상 부동산의 가치를 정확하게 평가하는데 필요한 기초자료가 불충분하고, 신뢰성이 떨어지는 거래가격 자료에 근거하여 부정확한 평가를 하고 있다고 지적하였다.

국세청이 실시한 과세평가에 대한 감사원 분석 결과, 국세청의 평가결과와 실제 거래가격은 큰 차이를 보이고, 2011년 국세청이 평가한 단독주택 4채 중 3채는 시가를 제대로 반영하지 못하고 있었다. 2003년 국세청이 과세평가 업무를 담당한 이후 과대평가한 부동산의 수는 증가하고 있다(과세평가법에 따르면 과세평가액은 실제 거래가액을 초과해서는 안 된다).

동일한 소유자 거주 주택의 실제 매매가격과 과세평가액을 비교한 결과, 국세청의 과세평가액의 정확도가 낮은 것으로 판명되었다. 2011년 하반기에 소유자가 변경된 단독주택의 41%가 과대평가된 것으로 분석되었다(과세평가액이 실제 매매가격에 비해 높다는 것을 의미). 또한 매매된 단독주택의 34%는 저평가된 것으로 나타났는데, 이들 주택의 과세평가액은 실제 매매가격보다 15% 이상 낮았다. 나머지 25%의 단독주택은 과세평가법의 요건에 따라 실제 매매가격보다는 낮은 수준으로 적정하게 평가되었다.

이와 같이 약 75%의 주택이 잘못 평가되었음이 지적되었는데, 특히 과대평가된 주택에 대한 보상 문제가 크게 대두되었다. 정치권을 중심으로 재산세 감면 요구가 있었으나, 국세청장이 재산세를 적정하게 내고 있거나 덜 내는 사람도 혜택을 받는 것은 문제가 있다고 지적하였다. 또한, 자료 부족으로 어느 주택이 과대평가 되었는지를 파악하는 것이 곤란하다고 말하였다. 주택소유자의 41%가 2003년에서 2011년 사이에 적어도 15% 이상 고평가받았고, 이에 따라 재산세를 적정수준 보다 더 많이 납부한 결과를 초래하였다.

결국 과세당국은 2015년 새로운 과세평가시스템이 마련될 때까지 2011년의 부동산 평가액으로 과세하도록 동결조치 하였다. 새로운 과세평가시스템으로 평가한 금액이 2011년 평가액보다 낮을 경우 그동안 초과납부한 부분에 대하여 보상을 요구할 수 있다. 덴마크 정부는 납세자 보호를 위하여 현재 거주하고 있는 주택에 계속 거주하는 한 재산세 인상이 되지 않도록 조치하기로 하였다.

2. 조세기관 개혁안 발표: 국세청을 ‘1개에서 7개 기관으로’ 분할

2017년 6월 12일 라스 뢰케 라스무센(Lars Løkke Rasmussen) 덴마크 총리와 카르스텐 라우리첸(Karsten Lauritzen) 조세부장관은 기자회견을 열고 조세기관 개혁안을 발표하였다.

그동안 덴마크 국세청(SKAT)은 최근 각종 스캔들에 시달리며 무능하다는 악명을 얻었고, 2015년 국세청은 세금 납부 절차를 전적으로 전자화하여 온라인 세금납부시스템(EFI)으로만 세금을 내도록 강제한 바 있었다. 이 세금납부시스템의 고도화 사업에는 수백만 크로네(kroner)의 예산이 소요되었는데, 문제는 이 EFI 시스템에 오류가 있었다는 점이다. 또한 덴마크 감사원은 2013년 감사보고서에 이어서 2016년 감사보고서에서 국세청을 강하게 비판한 바 있다. 국세청의 “취약하고 불충분한” 운영 능력 때문에 정부가 부정확한 정보를 바탕으로 덴마크 시민과 기업에 세금을 부과해 국부가 유출됐다고 꼬집었었다.

이번의 ‘1개에서 7개 기관으로(From one to seven agencies)’라고 이름 붙은 개혁안은 2018년 7월 1일부로 국세청을 해체하고 국세청은 기존의 업무를 분담할 다음의 7개 기관으로 대체하는 것을 골자로 하며, 덴마크 정부는 2021년까지 조세기관 개혁안을 완료할 계획이다.

① 외채국

② 재산과세평가국(Vurderingsstyrelsen; Property Assessment Agency)

③ 세무국(Skattestyrelsen; Tax Agency)

④ 관세국(Toldstyrelsen; Customs Agency)

⑤ 차량국

⑥ 개발 및 간소화국

⑦ 행정 및 서비스국

2019년까지 새로운 세무국으로부터 연례 세금신고서를 받으며, 자가 주택을 소유한 사람에게는 재산과세평가국이 별도로 보유세를 부과한다. 한편 조세기관 개혁안에는 조세 관련 공무원을 증원하는 내용도 포함될 예정이다.

3. Rödle & Partner의 보도자료

보도자료(2018년 12월 5일)에 따르면, 2018년 10월 31일에 새로 도입된 과세평가시스템에 의한 부동산 평가가 연기되었고, 2019년 부동산 평가가 있을 예정이다. 그리고 법적 구속력이 있는 평가 결과는 2020년에 발행될 것이다. 동시에 부동산 과세 관련법을 개편하며, 기존 과세 규칙(taxation rule)이 만료되는 2021년에 개정된 과세 규칙이 시행될 예정이다.

새로운 과세평가시스템은 기존 시스템보다 개별 부동산에 관한 많은 정보를 포함할 것이며, 이 시스템은 현재 토지면적, 주택 규모, 지하실 면적, 지붕 구조, (주택)확장 등을 고려하고 있다. 또한 새로운 시스템에서는 지역적 위치(local area)를 고려하고, 산림이나 바다와 같은 자연환경과의 거리, 철도나 큰 도로의 접근성 등을 더 정확하게 고려할 것이다. 그리고 부동산이 소재한 지역의 매매가격을 고려할 것이다.

새로운 과세평가 결과가 2020년에 발송되기 전에, 모든 주택 소유자는 부동산 평가에 관한 정보를 받을 것이며, 그 정보의 정확성 등을 검토할 수 있다. 상업용 부동산의 새로운 과세평가시스템에 의한 평가 결과는 2021년까지 발송될 것이며, 전과 마찬가지로 2년 주기로 평가될 것이다.

4. 소결

덴마크는 1960년대부터 부동산에 관한 컴퓨터 등록부(register)를 구축하기 시작하여 과세표준 평가시스템을 전산체계화 해왔다. 그리고 1980년 초반에 컴퓨터 기반 대량평가시스템인 ‘토지평가시스템’과 ‘부동산평가시스템’을 도입하였다. 오랜 기간 재산세 과세평가의 선진화와 효율화에 힘써온 만큼 덴마크의 과세평가체계는 발전해왔고, 과세평가시스템의 선진성은 우리나라의 정부 및 감정평가업계의 관심 대상이다.

하지만 최근 덴마크 정부나 언론의 동향을 보면, (구)국세청(SKAT)은 컴퓨터 기반 대량평가시스템의 평가 결과에 대한 신뢰성에 혹평을 받고 있다. 컴퓨터 기반 과세평가가 부정확한 결과를 가져온 원인은 부동산 가치평가에 필요한 기초자료가 불충분하고, 신뢰성이 낮은 거래가격을 근거하여 가치를 산정하기 때문이라고 덴마크 감사원은 지적한다. 그리고 (구)국세청장 역시 세금 초과납부에 관한 보상문제에 대해 자료 부족으로 어느 주택이 과대평가 되었는지 파악하는 것이 곤란하다는 입장을 밝혔다. 이로부터 알 수 있듯이 일반적인 대량평가모형에서 실거래가격 등의 데이터를 사용하는 부분은 모형의 장점이지만, 평가 결과가 데이터에 의존할 수밖에 없는 부분은 맹점이 된다.

한편, 대량평가시스템상의 수리적 모형(통계모형 및 가격형성요인)의 적정성에 대해 조사된 문헌에서는 직접 언급하지 않았다. 하지만 Rödle&Partner의 자료를 통해서 새로운 시스템의 수리적 모형도 개선될 것임을 예상해 볼 수 있다. 그리고 모형을 개선하는 이유는 기존에 고려된 부동산 가격형성요인(특성항목)이나 수리적 모형이 부동산 시장가치를 제대로 반영하지 못했다는 판단 때문일 것이라 짐작된다.

감사원의 지적에 대한 조치로 (구)국세청은 2015년 새로운 과세평가시스템을 도입하기로 하였고, 2017년 조세기관 개혁안을 발표하였다. 이에 2018년 7월 1일부로 고유의 핵심업무를 담당하는 7개의 기관으로 분리하고, 재산세 과세를 위한 과세평가업무는 재산과세평가국(또는 평가위원회)이 담당한다. 그러나 2018년 11월, 덴마크 정부는 새로운 과세평가시스템 도입을 재차 연기한다고 발표하였으며, 2021년 시행 예정이다. 그 이유에 관한 정확한 사실은 알려지지 않지만, 신뢰성을 확보할 수 있는 새로운 대량평가시스템 구축은 어려운 작업이라는 점을 간접적으로 보여주는 대목이 아닐까 생각해 본다.

제 5절 맺음말

본고는 덴마크의 재산세 과세제도 운영과 과세표준 평가체계에 대하여 중점적으로 조사하였으며, 그 내용을 다음의 <표 4>에 요약하였다. 특히, 덴마크의 과세 대량평가시스템의 체계에 대해 고찰하고 최근 동향을 살펴보았으며, 이를 바탕으로 덴마크 과세대량평가시스템에 대해 평가해보고 우리나라 부동산공시제도와 연계하여 생각을 정리함으로써 본 연구를 마무리한다.

덴마크 과세평가의 대량산정모형은 오래된 역사와 함께 체계적이고 선진적이라고 알려져 있다. 덴마크의 과세표준 평가체계를 엄밀히 들여다보면 우리나라의 부동산 과세평가 체계와 크게 다르지 않으며, 크게 두 가지 유사한 부분이 있다. 우선 우리나라의 약식 가치산정인 과세시가표준액이나 기준시가와 유사하다. 우리나라의 비주거용 부동산은 행정안전부의 과세시가표준액과 국세청의 기준시가로 분리되어 과세표준을 산정하고 있다. 두 과세가치 기준 모두 토지와 건물을 분리 산정하는데, 토지는 공시지가를 사용하고 건물은 원가방식으로 산정된 가격을 사용한다. 덴마크의 경우 부동산 가치를 산정할 때 토지는 ‘토지세의 과세표준(토지가치)’을 그대로 사용하고, 건물은 유형별 ‘표준적 주택’의 단가를 개별보정한 가격을 사용한다. 덴마크는 건물가치를 원가방식으로 산정하진 않지만, 토지와 건물의 가치평가체계가 이원화되어 있다는 점에서 닮아있다. 따라서 과세시가표준액과 같은 약식 가치산정 방식이 가져오는 문제점은 덴마크의 과세표준 평가에도 내포되어 있을 것이라고 여겨진다.

다음으로 덴마크의 대량평가시스템은 우리나라 부동산공시가격의 ‘표준-개별 방식’에 가까운 방법으로 가격을 결정한다. 덴마크의 경우 토지 평가를 위해서 권역(지역)/토지용도별 평균적인 토지단가를 의미하는 ‘토지기준가격’을 평가위원회에서 결정하고, 이 단가를 개별필지의 평가에 사용한다. 그리고 건물 평가를 위해서 ‘기초주택 접근법(base home approach)’을 채택하여 우리나라의 표준주택에 해당하는 ‘표준적 주택’의 단가를 건물의 가치산정에 적용하고 있다. 물론 앞서 말했듯이 우리나라의 일체평가 방식과 다르게, 토지와 건물을 분리평가 한다. 표준-개별 방식의 가격결정에서 평가의 일관성과 균형성 유지에 핵심적 역할을 하는 것은 부동산의 표준가격(표준지/표준주택 공시가격)이다. 덴마크에서는 표준가격인 ‘토지기준가격’을 평가위원회에서 결정하는데, 위원회의 구성원은 조세부장관이 임명한 임시공무원으로 필수 자격요건 없이 일주간의 교육과정을 받은 채 임무를 수행한다. 반면 우리나라의 경우 전문자격사인 감정평가사가 표준지 공시지가를 평가하고, 그 결과에 대한 검증과정이 이루어진다. 따라서 과세평가의 주축이 되는 표준가격의 정확성과 신뢰성 측면에서 우리나라의 시스템이 덴마크의 방식에 비해 낫다는 평가를 받을 수 있을 것이다.

덴마크 과세평가와 관련하여 최근 불거진 이슈는 우리나라 공시가격 평가시스템의 개선 방향에 시사해주는 부분이 있다. 우리 정부는 공시제도의 효율성과 정확성을 높이고자 큰 노력을 해왔다. 과세대상인 부동산에 대한 정보를 전산화하고, 평가·산정 업무를 자동화·시스템화하는데 성과를 거두었다. 그다음 단계로 실거래가격 데이터를 주원료로 부동산 가치를 자동 평가하는 시스템을 구축하려고 노력해오고 있다. 특히나 제4차 산업혁명이란 시대적 흐름과 맞물려 ‘첨단정보통신기술(ICT)’, ‘인공지능(AI)’을 이용하여 과세평가시스템을 실거래 기반 자동화시키는 방향에 속도를 내는 듯하다. 하지만 덴마크나 몇몇 선진국의 사례를 통해 생각해 볼 수 있는 부분은 부동산 평가의 ‘자동화 방식’이 해답은 아니며, 자동산정시스템에 대한 충분한 연구가 필요하다는 것이다. 본고에서는 언급하지 않았지만, 덴마크뿐만 아니라 영국이나 네덜란드 등의 선진국에서도 컴퓨터 기반 대량평가시스템은 도구적 역할을 할 뿐이며, 그 결과물(가격)에 대한 검토나 최종결정은 감정평가사나 전문가가 수행하고 있다. 컴퓨터 기반 대량평가모형이나 자동가치평가모형의 맹점은 평가결과가 실거래가격 등의 데이터에 의존할 수밖에 없다는 점이다. 덴마크의 감사원 지적처럼 부정확하고 불충분한 실거래가격의 사용은 과세평가의 부정확한 결과를 가져온다. 덴마크의 새로운 과세평가시스템이 몇 년째 연기되고 있다는 점, 그리고 우리나라의 실거래 기반 공시제도 도입이 수년째 미뤄지고 있다는 점은 실거래 기반 자동가치평가시스템의 한계와 구축의 어려움을 간접적으로 보여주는 것으로 생각한다.

우리 정부와 감정평가업계는 부동산공시제도의 발전을 위해서 선진국의 제도에 대한 부푼 기대와 함께, 그들의 제도를 이해하고 쫓으려 한다. 그러나 선진국 제도의 실상을 들여다보면, 우리나라의 제도보다 모든 부분에서 앞서 있다고 보기 어렵다. 오히려 덴마크나 다른 선진국들의 사례를 통해서 우리 공시가격 제도나 평가체계는 선진적이고 체계적임을 확인할 수 있었다. 가치평가의 정확성과 과세의 형평성을 확보할 수 있는 과세 대량평가시스템을 구축하는 일은 결코 쉬운 작업이 아니며, 그런데도 우리 정부와 감정평가업계는 과세평가시스템의 개선을 위해 다방면의 노력을 해오고 있다. 물론 자료의 제약으로 조사에 한계가 있었으나, 본고에 담긴 내용이 우리나라 부동산가격공시제도의 발전을 위한 정책적 방향을 설정하는 데 많은 도움을 줄 것이라는 기대를 해본다.

- <표 4> 덴마크의 재산세 과세제도 운영과 과세표준 평가체계 요약

-

덴마크의 재산세 과세제도 운영과 과세표준 평가체계 요약 세목

명칭과세대상 과세제도 운영체계 과세표준 평가제도 운영체계 감독

기관과세주제 평가주체 평가

인력

신분외부

위탁

여부이의신청

기관토지세 모든 토지 조세부

(DMT)지방자치단체 조세부 산하

재산과세평가국과세담당

공무원없음 감독원 →

국립조세재판소 →

국립조세청부동산

가치세자가(주택, 별장) 중앙정부 재산세청 서비스세 상업용·행정용 건물

(토지분 제외,

단 행정용 예외)지방자치단체

- <표 4> 덴마크의 재산세 과세제도 운영과 과세표준 평가체계 요약

-

덴마크의 재산세 과세제도 운영과 과세표준 평가체계 요약 세목

명칭과세표준 평가체계 과세

표준평가

주기표준-개별방식 3방식

평가대량평가 평가 검증 토지세 토지가치(지가)

산정가격2년 평가위원회가 평가한

‘토지 기준단가’를

개별 토지가치

산정에 적용감정

평가

3방식

사용<다중회귀모형 이용>

토지용도, 지역·위치,

건물/토지비율, 농지 토질 등직·간접적으로

거래가격을

부동산 가치

추정에 활용함감독이사회가

평가위원회의

결정가격에 대한

산정과정과

결과를 감독함부동산

가치세자산가치

산정가격‘표준적 주택의

건물단가’를 기초로

개별 부동산의

가치를 산정토지가치: 토지세와 동일.

<다중회귀모형 이용>

건물가치 반영요소:

층별 가치 차이(가중치),

위치적 요소, 경과연수,

면적 크기 정도,

실내환경, 지붕구조 등서비스세 건물가치

산정가격- - -

부록 1

Total Value System(2000): Model Used for One Family Detached House- Definition of the standard house

- • Constructed in 1965

- • No rebuilding

- • 1 toilet

- • 1 bathroom

- • Own kitchen

- • District or central heating

- • Walls of bricks, half timber, PVC, glass or "other"

- • Roof of tile

- • Area of ground floor between 80 and 140 square meter

| Stage 1 |

Total weighed floor area: 100% of ground floor + 60% of utilised attic area + 60% of second floor + 25% of basement + 20% of garage and outhouse (max. 100 square meter) |

|---|---|

| Stage 2 |

General building value per square meter of total weighed floor area: 5025 DKK General value per square meter for the standard house - 6 DKK per year the building is older than from 1965 (down to 1850) + 69 DKK per year the building is older than from 1965 + 34 DKK per year the building is older than from 1975 + 44 DKK per year the building is older than from 1980 - 85 DKK per year the building is older than from 1990 (to reduce the rate of increase) + 22 DKK per year of difference between year of rebuilding and year of construction (not lower than 1965) + 30 DKK per square meter of ground floor smaller than 80 square meter - 8 DKK per square meter of ground floor bigger than 140 square meter (max 230 square meter) - 300 DKK if the building does not have a toilet (water closet) + 300 DKK if the building has two toilets + 450 DKK if the building has three or more toilets - 550 DKK if the building has no bathroom (shower or bathtub) + 150 DKK if the building has two or more bathrooms - 425 DKK if there is no heating or if heating is with gas or stoves - 100 DKK if the heating is with electricity + 100 DKK if there is supplementary heating - 400 DKK if the building does not have its own kitchen - 450 DKK if the walls are lightweight concrete, eternite, metal or concrete elements + 550 DKK if the roof is thatched - 300 DKK if the roof is cement stone - 400 DKK if the roof is eternite, metal, PVC, glass or "other - 450 DKK if the roof is "built-up" - 675 DKK if the roof is roofing felt |

| Stage 3 |

Local building value per square meter of total weighed floor area: General value per square meter +/- the correction for location |

| Stage 4 |

Proposed property value: Building value (total weighed floor area X local value per square meter) + Land value |

부록 2

Total Value System(2000): Model Used for Freehold Flats in Blocks- Definition of the standard flat

- • Constructed in 1965

- • No rebuilding

- • More than 8 flats

- • No lift

- The flat

- • 1 toilet

- • 1 bathroom

- • Own kitchen

- • Heating by electricity or central heating

- • Second floor or higher

- • Area between 65 and 100 square meter

| Stage 1 |

General property value per square meter of floor area: 9525 DKK General value per square meter for the standard flat + 29 DKK per year the building is more new than from 1965 + 222 DKK per year the building is more new than from 1980 + 12 DKK per year of difference between year of rebuilding and year of construction(not lower than 1965) + 12 DKK per square meter of floor area smaller than 65 square meter - 13 DKK per square meter of floor area bigger than 100 square meter (max 150 square meter) - 250 DKK if the flat does not have a toilet (water closet) or only have access to one + 175 DKK if the flat has two toilets or more - 550 DKK if the flat has no bathroom (shower or bathtub) or only access to one + 350 DKK if the flat has two or more bathrooms + 50 DKK if there is district heating - 100 DKK if the heating is with gas or stoves - 400 DKK if there is no heating - 250 DKK if the flat does not have its own kitchen + 50 DKK if the is a lift - 1275 DKK if the flat is in the basement - 225 DKK if the flat is on the ground floor and the building has more than 5 flats + 400 DKK if the building has less than 9 flats |

|---|---|

| Stage 2 |

Local property value per square meter of floor area: General property value per square meter +/- the correction for location |

| Stage 3 |

Proposed property value: Building value (total weighed floor area X local value per square meter) + Land value |

| Stage 4 |

Proposed total value: Floor area X local property value per square meter |

참고문헌

- 국내문헌

- 「주요국의 부동산 세제 비교연구」 토지+자유연구소 남기업·성승현·조성찬(2014)

- 「해외 재산세 관련 제도 연구: OECD 회원국의 과세평가모형을 중심으로」 부동산포커스 45, 한국감정원: 32-42 도화용(2012)

- 「부동산 보유세제 개편방안에 관한 연구: 외국의 입법례, 비과세·감면 및 부과·징수를 중심으로」 재정경제부 연구용역 보고서 안경봉·이동식·박훈(2004)

- 「주요국의 재산세 과세표준 평가체계에 관한 연구」 한국부동산연구원 안지희(2019)

- 「행정환경과 정부특성 비교연구Ⅶ: 덴마크의 행정과 정책연구」한국행정연구원 최순영·박상철(2016)

- 국외문헌

- Development of Danish Valuation System, IRRV International Conference, Alicante, Spain 22-25

Müller, Anders (2005) - Property Taxes and Valuation in Denmark, OECD Seminar-Property Tax Reforms and Valuation, Vienna 19-21

Müller, Anders (2000) - Beretning om den offentlige ejendomsvurdering (Report on the public property assessment) Rigsrevisionen (2013)

- 기사자료/보도자료

-

“덴마크, SKAT 개혁안 발표…국세청 7개로 쪼갠다”

Naked Denmark (2017.6.15) (http://nakeddenmark.com/archives/8850) -

“New property tax evaluation system by 2015”

The Copenhagen Post (2013.11.22)(http://cphpost.dk/?p=6175) -

“Inaccurate property evaluations may have cost homeowners millions”

The Copenhagen Post (2013.8.21) (http://cphpost.dk/?p=6897) -

“Government secures new property tax deal”

The Copenhagen Post (2017.5.3.) (http://cphpost.dk/?p=84816) -

“New Danish Property Assessments”

Rödle & Partner (2018.12.5) (https://lead-roedl.dk/en/nye-ejendomsvurderinger/)

- 사이트

- Naked Denmark http://nakeddenmark.com/

- OECD 자료 http://kosis.kr/statHtml/statHtml.do?orgId=101&tblId=DT_2BPBA&conn_path=I3

- Rödle & Partner https://lead-roedl.dk/en/

- 덴마크 감사원 http://www.rigsrevisionen.dk/

- 덴마크 국세청(SKAT) https://www.skat.dk/

- 덴마크 재산과세평가국 https://www.vurdst.dk/

- 코펜하겐 포스트 온라인 http://cphpost.dk/news/